Po głębokiej korekcie, wartość rynku materiałów termoizolacyjnych w Polsce stabilizuje się, a jego przyszłość rysuje się w jasnych barwach. Od 2024 r. rynek termoizolacji stopniowo odbudowuje swoją wartość, głównie za sprawą ożywienia notowanego w budownictwie mieszkaniowym. W ujęciu długoterminowym, na znaczeniu zyska segment remontów i modernizacji.

Spadki na rynku termoizolacji

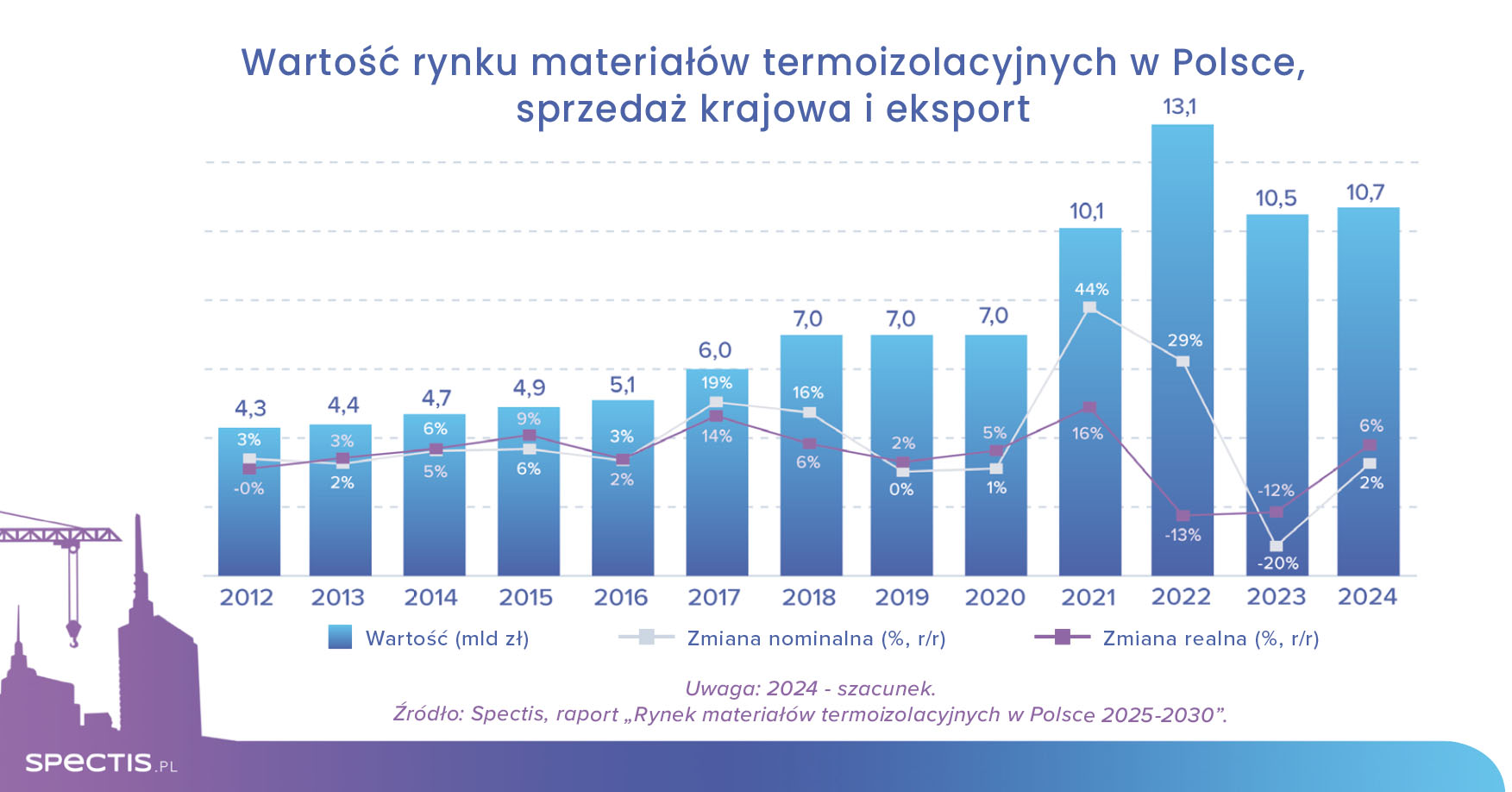

Rok 2023 był okresem głębokiej korekty rynku termoizolacji. Jak wynika z raportu „Rynek materiałów termoizolacyjnych w Polsce 2025–2030”, całkowite przychody 100 badanych producentów wyniosły w 2023 r. blisko 32 mld zł, z czego 9,8 mld zł przypadło na materiały termoizolacyjne. Po doszacowaniu do pełnej zbiorowości, wartość rynku materiałów termoizolacyjnych wyniosła w 2023 r. 10,5 mld zł, z czego blisko 7 mld zł przypadło na sprzedaż krajową, a 3,5 mld zł stanowił eksport.

W 2023 r. rynek materiałów termoizolacyjnych w ujęciu nominalnym zmalał o 20% – jednak uwzględniając około 8% korektę cenową, dynamika rynku w ujęciu realnym wyniosła -12%.

Okres stabilizacji na rynku

Po burzliwych latach 2021–2023, rok 2024 przyniósł stabilizację aktywności na rynku termoizolacji.

Rynek odnotował jednocyfrowy wzrost zarówno w ujęciu ilościowym, jak i wartościowym. Głównym czynnikiem wpływającym na uspokojenie sytuacji rynkowej była wyraźna poprawa w budownictwie mieszkaniowym. Jeżeli chodzi o liczbę mieszkań i domów, których budowę rozpoczęto, rynek w 2024 r. odnotował blisko 24% wzrost do poziomu 234 tys. lokali.

Z kolei dynamika pozwoleń mieszkaniowych nieznacznie przekroczyła 20%. W roku 2024 ustabilizował się również wolumen pozwoleń na budynki niemieszkaniowe – po 15% spadku w 2023 r.

Prognozy i oczekiwania producentów na rynku termoizolacji

Korzystne dane z rynku budownictwa mieszkaniowego tylko częściowo zdążyły przełożyć się na rosnący wolumen rynku termoizolacji w minionym roku. Z uwagi na efekt przesunięcia czasowego, dalszych wzrostów spodziewać się można w roku 2025.

Prognoza zespołu Spectis

W wyniku oczekiwanej kontynuacji wzrostów, w 2025 r. wartość rynku materiałów termoizolacyjnych w Polsce przekroczy 11 mld zł. W dalszym ciągu będzie to jednak wynik wyraźnie poniżej rekordowej wartości ponad 13 mld zł odnotowanej w 2022 r.

Czynniki rozwoju

W najbliższych latach głównymi czynnikami wspierającymi proces odbudowy potencjału rynku materiałów termoizolacyjnych będą:

- solidne długoterminowe fundamenty makroekonomiczne Polski,

- utrzymujący się niedobór mieszkań w Polsce na tle średniej unijnej,

- konieczność ograniczenia emisyjności polskiej gospodarki zgodnie z celami polityki unijnej,

- walka ze smogiem i wspieranie programów termomodernizacji w segmencie budynków mieszkaniowych oraz publicznych,

- wysoki udział rynkowy segmentu remontów i modernizacji,

- planowany dalszy wzrost wymagań dotyczących energooszczędności budynków,

- stopniowo odbudowujący się popyt na rynku mieszkaniowym,

- ograniczenie napływu do Polski konkurencyjnych materiałów z kierunku wschodniego.

Istotne znaczenie budownictwa kubaturowego

Rynek materiałów termoizolacyjnych w Polsce niemal w całości dotyczy budownictwa kubaturowego. Wyjątkiem od tej reguły jest zastosowanie termoizolacji w przypadku fundamentów i posadowień obiektów inżynieryjnych, a także izolacji płyt mostowych, zbiorników czy rurociągów i innych instalacji technologicznych.

Sektor napędzany jest niemal po równo przez budownictwo mieszkaniowe oraz niemieszkaniowe, przy czym każdy z głównych typów budownictwa ma istotny wpływ na inny segment rynku termoizolacji. Jeśli chodzi o najważniejsze rodzaje termoizolacji, płyty EPS, płyty XPS, wełna szklana, wełna drzewna i piany natryskowe w zdecydowanej większości znajdują zastosowanie na budynkach mieszkaniowych (zarówno nowych, jak i modernizowanych), natomiast głównym odbiorcą wełny skalnej, płyt warstwowych oraz sztywnych płyt PIR/PUR jest budownictwo niemieszkaniowe.

Udział termoizolacji w portfolio producentów

W większości przypadków (60 ze 100 firm) termoizolacje stanowią główny obszar działalności analizowanych firm. Spośród producentów, dla których termoizolacje stanowią poboczny obszar działalności biznesowej, podstawowymi sektorami są najczęściej:

- pokrycia dachowe,

- chemia budowlana,

- blachy stalowe,

- produkty z drewna,

- sektor opakowań oraz szeroko rozumiana chemia przemysłowa.

Informacje metodologiczne o raporcie:

Na potrzeby raportu jako rynek materiałów termoizolacyjnych zdefiniowano działalność produkcyjną (prowadzoną w Polsce lub za granicą) oraz sprzedaż (na terytorium Polski lub na eksport) w zakresie podstawowych materiałów chroniących pomieszczenia, obiekty i urządzenia przed utratą ciepła.

Analizując liczebność i wartość przychodów firm, które nie zakwalifikowały się do analizowanej w raporcie grupy 100 wiodących producentów (firmy zbyt małe bądź z niewielką ekspozycją na rynek termoizolacji), szacuje się że analizowana w raporcie grupa 100 firm odpowiada za około 94% rynku materiałów termoizolacyjnych w Polsce. W raporcie zaprezentowano również wielkość i wartość rynku po doszacowaniu do pełnej zbiorowości.

Analizowane w raporcie produkty podzielić można na jedenaście głównych kategorii: płyty EPS, płyty XPS, wełna skalna, wełna szklana, wełna drzewna, rdzenie PIR/PUR płyt warstwowych, płyty ze sztywnej pianki PIR/PUR, piany natryskowe PIR/PUR, otuliny PIR/PUR, termoizolacje kauczukowe oraz termoizolacje polietylenowe.

Aby dowiedzieć się więcej lub pobrać próbkę raportu, przejdź do sklepu: